Direktversicherung durch Gehaltsumwandlung

Entgeldumwandlung - So wird mehr aus Ihrem Gehalt

Mit der gesetzlichen Rente allein wird Ihr Mitarbeiter in Zukunft nicht mehr auskommen können. Bei Invalidität und im Alter. Nur rund 48 bis 58 Prozent des letzten Nettoeinkommens wird nach einem normalen Erwerbsleben die gesetzliche Rente betragen. Sorgen Sie rechtzeitig durch eine Gehaltsumwandlung vor, denn die Vorteile liegen auf der Hand.

weiter zu unserem Vergleich:

Direktversicherung ArbeitnehmerEs gibt eine Vielzahl von Möglichkeiten, für den Ruhestand vorzusorgen - von einer klassischen Rentenversicherung über Riester bis Rürup etc.

Eine für Arbeitnehmer gut geeignete Variante der zusätzlichen Vorsorge ist die betriebliche Altersvorsorge (bAV).

Man unterscheidet dabei verschiedene Durchführungswege. Es gibt z. B. Pensions- und Unterstützungskassen, sowie die Direktversicherung. Letztere ist weit verbreitet und bietet viele Vorzüge.

Was ist eine Direktversicherung?

Bei einer Direktversicherung handelt es sich im Prinzip um eine normale Rentenversicherung. Ihr Arbeitgeber ist Versicherungsnehmer und Sie als Arbeitnehmer sind als versicherte Person bezugsberechtigt.

Es gibt bei der Direktversicherung zwei Finanzierungsarten: Arbeitnehmer- oder arbeitgeberfinanzierte Direktversicherung.

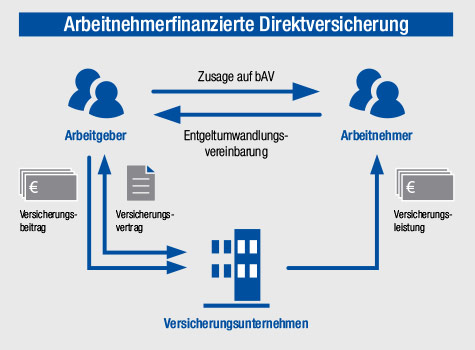

Arbeitnehmerfinanzierte Direktversicherung

Der Arbeitgeber erteilt eine Zusage und trifft mit dem Mitarbeiter eine Entgeltumwandlungsvereinbarung. Der Arbeitgeber schließt daraufhin eine Direktversicherung ab. Er ist Versicherungsnehmer und führt die Beiträge ab, daher spricht man von Entgeltumwandlung. Versicherte Person ist der jeweilige Arbeitnehmer, bei dem von Beginn an das Bezugsrecht liegt. Die Beiträge werden aus dem Bruttoentgelt des Arbeitnehmers abgeführt.

Ihre Vorteile

Die arbeitnehmerfinanzierte Direktversicherung durch Gehaltsumwandlung ist eine Lebens- oder Rentenversicherung, die der Arbeitgeber auf das Leben seines Mitarbeiters abschließt. Bezugsberechtigt ist direkt der Mitarbeiter. Im Versorgungsfall zahlt die Versicherung die fälligen Leistungen direkt an den Arbeitnehmer bzw. seine Hinterbliebenen aus.

Die Vorteile auf einen Blick

- Der Staat beteiligt sich an Ihrer Altersvorsorge

- Fördereffekt: Es fließt mehr in die Vorsorge als Sie selbst aufwenden

- Die Beiträge zur bAV sind teils steuer- und sozialabgabenfrei

- Flexible Produktauswahl

- Lebenslange Rente

- Kapitalauszahlungen möglich

- Übertragungsmöglichkeit bei Ausscheiden aus dem Unternehmen

- Insolvenzschutz

- Nach Unverfallbarkeit keine Anrechnung auf Hartz IV während der Ansparphase

- Sollten Sie in Ihrem Rentenbezug auf Sozialleistungen angewiesen sein, können Sie eine zusätzliche Altersrente bis zu einem Freibetrag von 50 % der Regelbedarfsstufe 1 nach SGB XII aus Altersvorsorgeverträgen zusätzlich beziehen, ohne dass diese von Ihrer Grundsicherung abgezogen werden.

Weniger bezahlen, mehr bekommen.

Der Arbeitgeber allein bestimmt Art und Umfang der Versorgungsleistungen. Bis zum Eintritt der gesetzlichen Unverfallbarkeit der Versorgungsansprüche behält der Arbeitgeber das alleinige Verfügungsrecht.

- Versicherungsnehmer ist der Arbeitgeber

- Der Mitarbeiter ist die versicherte Person

Der Mitarbeiter bzw. seine Hinterbliebenen haben einen unwiderruflichen Anspruch auf alle Versicherungsleistungen direkt ab Beginn

- Für wen ist eine betriebliche Altersvorsorge interessant?

Die betriebliche Altersvorsorge ist im Prinzip für jeden Mitarbeiter in einem festen Arbeitsverhältnis interessant, nicht nur für „Besserverdiener“. Auch Auszubildende und geringfügig Beschäftigte haben mit der betrieblichen Altersvorsorge eine ausgezeichnete Möglichkeit vorzusorgen.

Tarifverträge

In vielen Branchen ist die betriebliche Altersvorsorge bereits in den Tarifverträgen geregelt. Informieren Sie sich bei Ihrer Personalabteilung.Minijobrente

Auch geringfügig Beschäftigte können mit Hilfe einer Direktversicherung vorsorgen, ohne Einbußen beim Gehalt. Durch die sog. Minijobrente hat diese Berufsgruppe die Möglichkeit, Vorsorge allein durch die Investition von Arbeitszeit aufzubauen. Einzige Voraussetzungen: Das Arbeitsverhältnis muss unbefristet sein und der Verdienst darf 450 € im Monat nicht überschreiten.Vermögenswirksame Leistungen umwandeln

Vermögenswirksame Leistungen (VL) sind grundsätzlich steuer- und sozialversicherungspflichtig, denn sie sind Bestandteil des Lohns/Gehalts. Herkömmliche VL (Bausparen, Fondssparen, Banksparen etc.) führen zu einer Belastung mit Steuern und Sozialabgaben.

Besser: Umwandlung der VL-Beiträge in eine Beitragszahlung zur betrieblichen Altersvorsorge. Sie sparen dadurch Steuern und Sozialversicherungsbeiträge, was wiederum Ihr Nettogehalt erhöht. - Steuerliche Behandlung beim Arbeitnehmer

Die Beiträge zu einer Direktversicherung werden staatlich gefördert (§ 3 Nr. 63 EStG). Dazu müssen sie aus einem ersten Dienstverhältnis stammen. Es muss also Lohnsteuerklasse I bis V vorliegen. Die Beiträge bleiben dann bis zu 8% der Beitragsbemessungsgrenze für die gesetzliche Rentenversicherung steuerfrei (die ersten 4% sind steuer- und sozialabgabenfrei (2020: 276 Euro monatlich), die nächsten 4% sind nur steuerfrei).

Die spätere Rentenzahlung unterliegt der nachgelagerten Besteuerung (§ 22 Nr. 5 EStG). Bei der Ermittlung des Krankenversicherungsbeitrags in der gesetzlichen Krankenversicherung werden die Rentenzahlungen aus der betrieblichen Altersvorsorge ebenfalls angerechnet. Die Steuerbelastung als Rentner ist meist geringer als in der Erwerbsphase. Daher wirkt sich die nachgelagerte Besteuerung in der Regel positiv aus.

Auch dem Arbeitgeber bringt die betriebliche Altersvorsorge in Form einer Direktversicherung verschiedene Vorteile.

- Was passiert bei Arbeitgeberwechsel oder Insolvenz?

Aufgrund des sofortigen unwiderruflichen Bezugsrechtes bei einer arbeitnehmerfinanzierten Direktversicherung haben Sie vom ersten Tag an ein Recht auf die Versicherungsleistungen. Zahlt Ihr Arbeitgeber die Beträge (Arbeitgeberfinanzierung), entsteht das unwiderrufliche Bezugsrecht in der Regel erst nach einer mehrjährigen Betriebszugehörigkeit, außer dies ist vertraglich anders geregelt.

Scheiden Sie aus dem Unternehmen aus, gibt es folgende Möglichkeiten:

- Der neue Arbeitgeber übernimmt den Vertag.

- Über den neuen Arbeitgeber wird eine neue Direktversicherung abgeschlossen. Das vorhandene Versorgungskapital aus dem ersten Vertrag wird auf den neuen Vertrag übertragen.

- Sie können den Vertrag aus eigenen Beiträgen privat weiter finanzieren.

- Der Vertrag wird beitragsfrei gestellt, er läuft also ohne weitere Beitragszahlungen mit entsprechend reduzierter künftiger Rente weiter.

Eine Direktversicherung fällt nicht in die Insolvenzmasse, sie ist insolvenzgeschützt.

- Was passiert im Todesfall während der Ansparphase?

In aller Regel entspricht die betriebliche Altersvorsorge den Regelungen des § 3 Nr. 63 EStG. Hier kann Vertragsguthaben bei Tod nur an diesen Personenkreis in dieser Rangfolge ausgezahlt werden:

- In gültiger Ehe lebender Ehegatte

- Lebenspartner nach Lebenspartnerschaftsgesetz

- Kinder der versicherten Person (solange ein Kindergeldanspruch besteht)

Abweichend von dieser grundsätzlichen Regelung kann auch der Lebensgefährte in häuslicher Gemeinschaft oder der frühere Ehegatte der versicherten Person begünstigt werden. Hierfür muss die Person aber namentlich benannt sein.

Gibt es keine der hier genannten Personen, die für eine Begünstigung in Frage kommen, greift eine weitere Ausnahme. Dann können über die sog. „Sterbegeldregelung“ bis zu 8.000 Euro des Vertragsguthabens an eine beliebige, namentlich zu nennende, Person gehen. Wurde eine solche nicht benannt, kommt das Vertragsguthaben der Versichertengemeinschaft zugute.

Ausnahme von der Regel: Wer (auch) eine betriebliche Altersvorsorge nach § 40b EStG („alte“ Regelung) bespart, kann hierfür beliebige Hinterbliebene als Bezugsberechtige einsetzen.

Die betriebliche Altersvorsorge ist für Arbeitnehmer ein wichtiger Baustein der privaten Altersvorsorge.

Daneben sollten Sie u. a. aber auch die Riester-/ Rürup-Rente und die private Rentenversicherung beachten. Je nach Lebenssituation kann eine andere Art der Vorsorge oder eine Kombination aus verschiedenen Varianten vorteilhaft sein.

weiter zu unserem Vergleich:

Direktversicherung Arbeitnehmer

Weitere Informationen zur Direktversicherung für Arbeitnehmer finden Sie hier

Informationen zur Direktversicherung für Arbeitnehmer [PDF]

Informationen zur Direktversicherung für Arbeitnehmer [PDF]Informationen zum Betriebsrentenstärkungsgesetz [PDF]

In dem Video erklärt Miri kurz und knapp die "Direktversicherung"

Auch per WhatsApp!

Auch per WhatsApp!